おはようございます、ざわちゃみです。

現役経理課長が語る真実シリーズも第6回目を迎えました。

前回の記事をまだご覧になられていない方はこちらから、

今回は税金編。

税金の種類

税金の種類は、なんと約50種類もあります。

税金の納め方の違いにより、直接税と間接税の2通りに区分することができ、公平な課税のために多くの種類や仕組みがあるのです。

直接税

税金を納める義務のある人(納税者)と、税金を負担する人(担税者)が同じである税金のことをいいます。

国税:所得税・復興特別所得税・法人税・相続税・贈与税

地方税:県民税・事業税・自動車税・不動産取得税・自動車取得税・市町村民税・固定資産税・軽自動車税

間接税

税金を納める義務のある人(納税者)と、税金を負担する人(担税者)が異なる税金のことをいいます。

国税:消費税・酒税・揮発油税・たばこ税・関税・印紙税

地方税:地方消費税・道府県たばこ税・ゴルフ場利用税・軽油引取税・市町村たばこ税・入湯税

主な税金の種類

消費税・地方消費税

「消費税」は、消費一般に広く公平に負担を求める間接税で、最終的には商品を消費したり、サービスの提供を受ける消費者が負担し、事業者が納税します。

事業者は、消費者等から受け取った消費税等と、商品などの仕入れの時に支払った消費税等との差額を納税することになります。

消費税の税率は6.3%、地方消費税の税率は1.7%、合わせて8%の税率になります。

※消費税等とは、消費税と地方消費税のことをいいます。

みなさん、当たり前のように払っている税金なので、当たり前すぎて納めている実感はないかもしれませんが、立派な納税です。

所得税

所得税とは、個人のあらゆる所得に課税される税金のことです。

基本的な課税期間はその年の1~12月になり、所得が多くなればなるほど、税率も高くなっていきます(累進課税率)。

会社で給料をもらっている人や自営業で利益を得ている人にかかります。

所得税は、1年間の全ての所得から所得控除を差し引いた課税所得に税率をかけて計算します。

この場合の所得は金銭だけでなく、「人が得た経済的利得」とされており、物や権利も含まれ、具体的に所得を大きく分類すると10種類(税法上では9種類)に分けられ、それぞれの所得ごとに課税方法や税額の計算 (算出)方法が異なっているのです。

最低税率は5%、最高税率は45%になります。

また、「収入」と「所得」はよく混同されますが、「収入」はいわゆる「売上金額」などのことで、この売上金額から必要経費(所得控除)などを差し引いた金額が「所得」(課税所得)となります。

住民税

住民税とは都道府県税と市町村民税(東京都の特別区の区域では、都民税と特別区民税)を合わせた呼び方である。

都道府県および市町村が、その区域内に住所、事務所を有する個人および法人等に課する税で、個人に課する住民税を個人住民税、法人等に課する住民税を法人住民税という。

住民税は均等割りと所得割から、法人住民税は均等割と法人税割からなる。都道府県民税は事業税と並んで都道府県税中の中心的な税目であり、市町村民税も固定資産税とともに市町村税のなかで大きな比重を占めている。

こちらも、会社が特別徴収で給与天引きし納付している場合は、個人では特に何もしていないので意識していない人もいるかもしれませんが、こちらも納税になります。

法人税

株式会社など法人の所得にかかる税金のことを「法人税」といいます。

会社は決算期ごとにその期間の所得をもとに税額を計算して申告・納税をします。

税率は、基本は23.4%。資本金一億円以下の中小法人は所得年800万円以下は15%、800万円を超える分には23.4%になります。

会社の役員以上か、財務・経理に属していない限りは、あまりイメージが湧かないかもしれませんが、法人も利益を出せば税金を納付しております。

相続税

相続税とは、人が亡くなり、相続が発生した際に課される税金のことです。

遺言によって、亡くなった人の財産を受け継いだ場合にも同じく相続税が課されます。

相続税の申告納付が必要な人は、遺産総額から基礎控除額を控除した上で、残った金額に対して課されます。

基礎控除額は、以下の算式で計算されます。

3,000万円+600万円×法定相続人の数=相続税の基礎控除額

例えば、法定相続人が2人の場合は、3,000万円+600万円×2人=4,200万円が基礎控除額になります。

基礎控除が4,200万円ということは、要するに残された財産が4,200万円以下なら、相続税の支払い義務はないということです。

税率に関しては、基礎控除を超えた金額により変わりますが、10~55%まで幅があります。

財産の計算に関しては、不動産なら路線価・株式なら株価算定など一定の評価基準の元、算出します。

また、債務や葬儀費用などマイナスできるものもあります。

相続税は、「富の再分配」という考えに基づいて行われており、貧富の差を改善していこうというのが目的だそうです。

生まれた環境によって、お金持ちであるかそうでないかが決まってしまうのは宜しくない、という事らしいです。

もし、そういうことで税金を徴収しているのであれば、恵まれない子供達や家族の為にこの税金をしっかりと使って欲しいものです。

贈与税

贈与税とは、人から財産を貰った際に課される税金のことです。

現在では、財産相続の一環として生前贈与が活用されているケースも多く、相続税に近い関係にあり、相続税法に基づいて課税されます。

贈与性は、その年の1月1日から12月31日までにその人が貰った財産総額から、基礎控除額110万円を差し引いた残額について課税されます。

もちろん、贈与された金額が110万円以下であれば、贈与税はかかりません。

また、個人から個人に贈与した場合は贈与税の対象になりますが、法人から個人に贈与した場合は所得税の対象になります。

税率に関しては、基礎控除を超えた金額により変わりますが、10~55%まで幅があります。

酒税

日本酒やビール・ウイスキーなどのお酒にかかる税金のことを「酒税」といいます。

アルコール度数が1度以上の飲料が対象になり、税額はお酒の種類やアルコール度数によって細かく決められています。

製造者または輸入者が納税しますが、価格に含まれている為、負担しているのは消費者です。

たばこ税

その名の通り、タバコにかかる税金のことを「たばこ税」といいます。

製造者または輸入者が納税しますが、価格に含まれている為、負担しているのは消費者です。

たばこ税は国に治められる国税と、地方に収められる地方税に分けられます。

例えば、1箱430円の場合、国税分122.44円・地方税分122.44円、合計で245円がたばこ税になります。

半分以上が税金なんですね!

固定資産税

固定資産税は、毎年1月1日(賦課期日)現在の土地、家屋及び償却資産(これらを「固定資産」といいます。)の所有者にする者に対し、その固定資産の価格をもとに算定される税額をその固定資産の所在する市町村が課税する税金です。

東京都23区内においては、特例で都が課税をすることになっています。

税率は、各地方自治体が任意に設定することが出来ますが、標準税率が「1.4%」と定められており、ほとんどの地方自治体がこの税率を採用しております。

都市計画税

都市計画税は、都市計画事業又は土地区画整理事業に要する費用に充てるために、目的税として課税されるものです。

税率は、最大でも0.3%と定められており、小規模のマンション等には軽減措置があったりもします。

節税

じゃあ、具体的にはどうすればいいんだい?

確定申告

サラリーマンの場合でも、年収が2000万円を超えたり、会社以外の収入があったり、株や不動産などで収入がある場合には、確定申告をして税金を納めなければなりません。

例えば、不動産投資は、マンションを購入し、ご自身が住むのではなくそのマンションを賃貸することにより家賃収入を得る投資になります。

マンションを第三者に貸すと、サラリーマンの方でも事業を行なっていることになるので、賃料収入がある場合には、確定申告をして税金を納めなければなりません。

しかし、事業には必要経費が認められていますので、収入に対してまるまる課税されるわけではなく、収入から経費を差し引いたものに課税されることになります。

不動産投資(マンション経営)に係る収入と経費を見てみましょう。

収入について

収入として考えられるのは以下の通り、

・家賃

・礼金

・更新料

礼金はそのままオーナー様の所得になりますが、敷金は退去時の修繕や滞納時の賃料として補填され残額は入居者に変換されるため、オーナーの収入とはなりませんので注意。

更新料は入居者の方が契約期間満了時(通常2年)にそのままその部屋に住み続ける場合に、入居者からオーナー様に対して更新料(一般的には家賃の1ヶ月分)を払います。

経費について

収入として考えられるのは以下の通り、

・ローンの利息

・減価償却費

・マンション管理費(管理組合に払う費用)

・不動産取得税

・登録免許税

・管理代行手数料

・雑費(マンション経営の為に使った交通費や食事代等です)

特に、初年度に関しては取得税や登記費用など経費が多く出る事が多いので、節税としての見方も出来ますが、ずっと続くわけではないので注意。

ふるさと納税

ふるさと納税とは、ふるさとや応援したい自治体に寄附ができる制度のことです。

手続きをすると、所得税や住民税の還付・控除が受けられ、多くの自治体では地域の名産品などのお礼の品が用意されています。

まぁ納税する先を地方に変えることによって、地方にお金が流れるので地域の活性化に繋がるといったところでしょう。

納税者からすれば、地域の特産品をもらえて所得税等の控除が受けられるのであれば嬉しい事ではあります。

しかしながら、所得の高い都心部では自分たちの所に入ってくる予定だった税金が減ってしまう訳で、それはそれで少し問題になりそうな気はします。

どこかが得をすれば、どこかが損をするわけですから。

税金編に関してはこれくらい、次回はマーケット編。

素敵なスロブロガーさん達の記事はこちらから♪( ´▽`)

☆ただのサラリーマンが一つの夢を掴みました☆

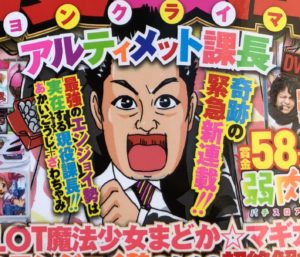

私ざわちゃみが漫画の主人公になったアルティメット課長!!

パニック7ゴールドにて再連載目指し中!!